序章:中本聪的野望

一个民族有一群仰望星空的人,他们才有希望 。

——黑格尔

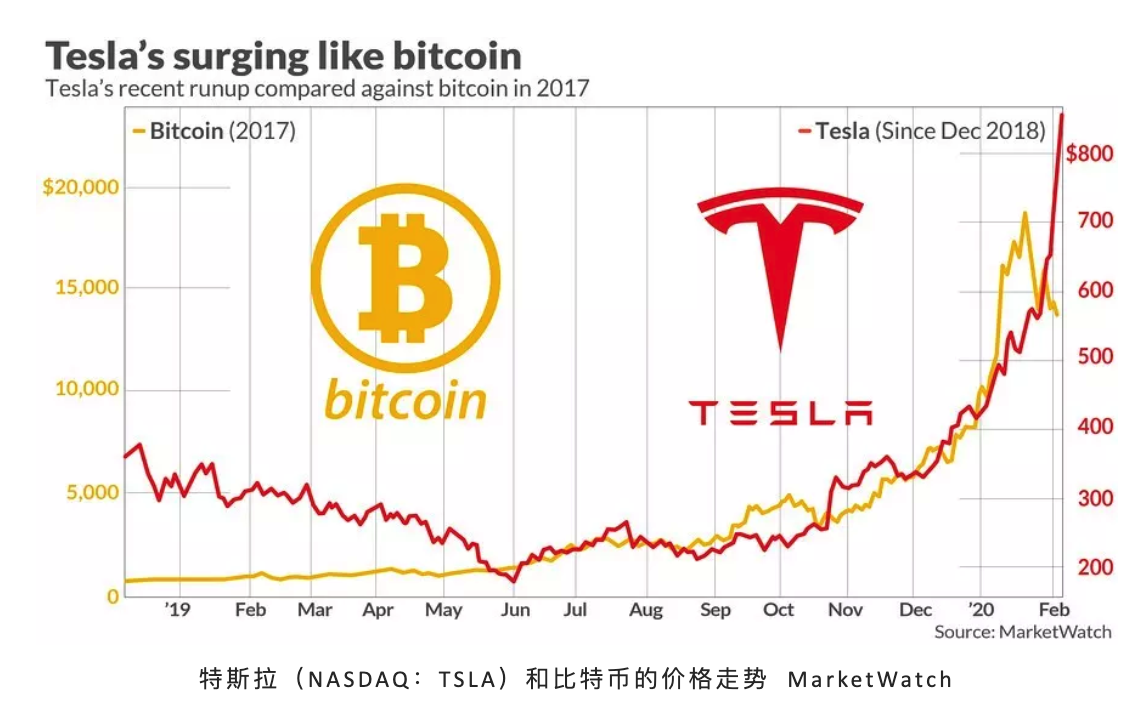

2020年伊始,除肆虐的新冠病毒疫情之外,马斯克(Elon Musk)创立的特斯拉亦在金融市场大赚眼球,其股价从阶段性低点190美元附近一路上扬,数月内飙升至约970美元,在金融市场掀起了一场热议。此次特斯拉股票的狂猛上扬也被诸多媒体将其与2017年的比特币价格走势进行类比,而两者的创始人都是在各自的专业领域内当之无愧最耀眼的明星。

有人评论到:能绝对战胜特斯拉的只有比特币,没有之一。特斯拉创始人马斯克也曾说:“Bitcoin is NOT my safe word”。

且不论后市如何表现,但是特斯拉和比特币在资本市场的成功无疑对其价值进行了有力的注脚。尤其是后者,虽然其创始人中本聪在创立该项目不久就消失于于大众视野,但是比特币从其于2008年诞生后第一次被进行购买披萨具有交换价格(约0.0025美元)开始,至2017年的大牛市顶点(最高超过19000美元),涨幅超过760万倍,至今依然保持在约381万倍涨幅。然而,时至今日,大多数人依然对百万倍涨幅之后的比特币一无所知,斥之为“新的郁金香泡沫”或者“老鼠药”。

2020年比特币的第三次减半大潮即将来临,比特币也在比肩甚至超越黄金的道路上越走越远。回顾历史我们可以发现:虽然比特币创造了许多财富自由的神话,但其远非只是一个简单的造富机器。比特币不仅背负着中本聪最初的野望:第一种无需经过中间金融机构即可完成全球支付的点对点电子现金系统,更已成为一种不可忽视的新兴资产品类,并将很快站上历史的大舞台,迎接全世界资本的追逐。

百万倍涨幅背后的比特币

那么,在十年百万倍涨幅的背后,到底什么是比特币?它真的是一个终将破灭的“郁金香泡沫”,还是一种颠覆绝大多数人思维惯性和认知框架的新事物?

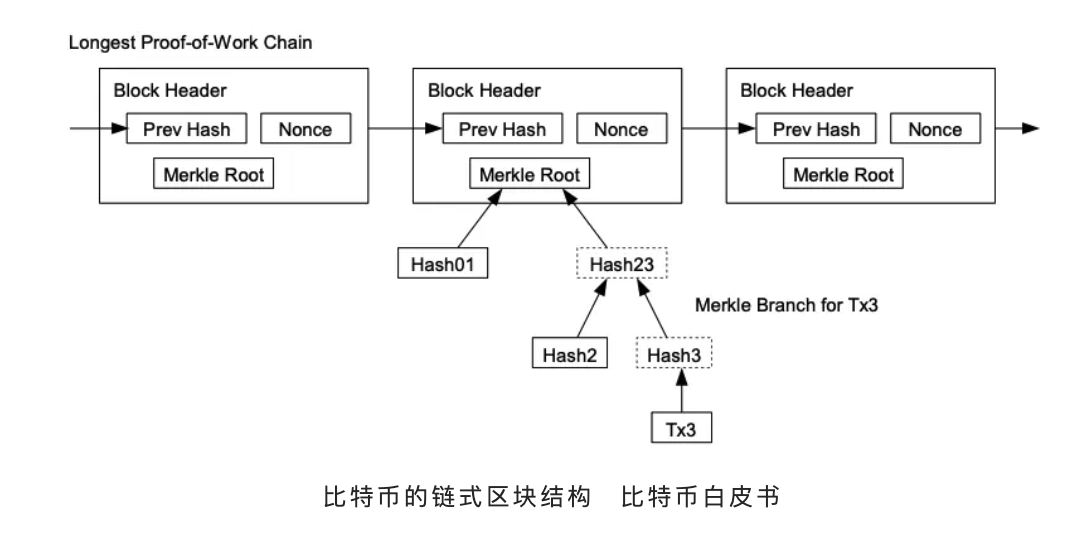

● 点对点:使用比特币进行支付时,虽然通过网络进行,但是交易双方能够不需要任何中间金融机构(如支付宝或银行)的帮助下完成整个支付和所有权转移过程,即P2P支付(个人对个人,Peer To Peer);

从比特币的基本属性可以发现,这是一种与当代全球互联网完全匹配的新型支付手段,弥补了互联网只能完成信息点对点传输,而无法完成点对点价值转移的功能缺失。

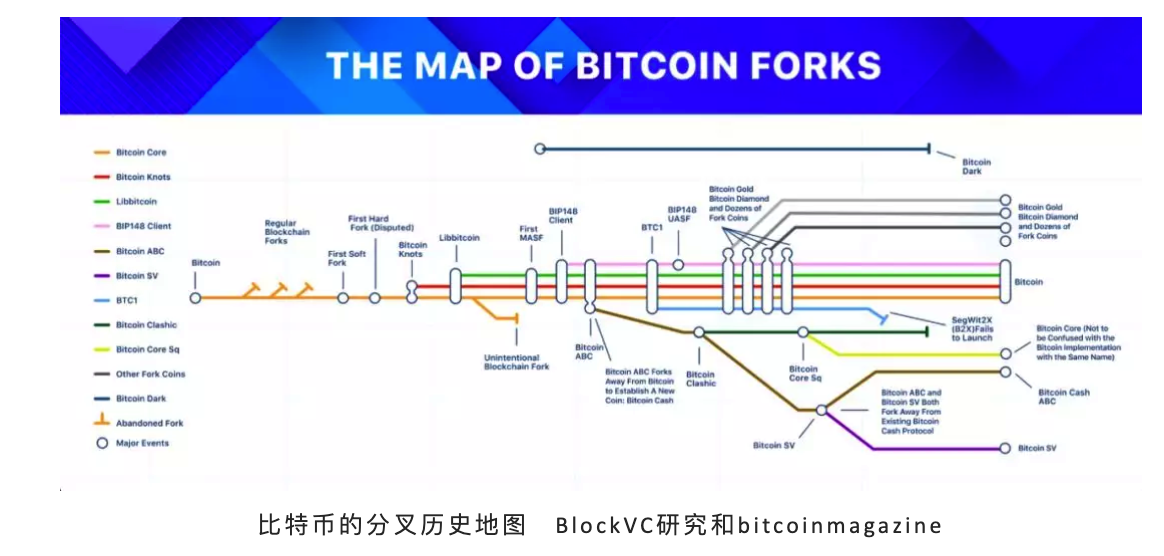

2. 持续进化的分布式开源平台

比特币继承了开源软件的优异特性,允许社区通过分叉的形式对其进行升级和改造,截止到目前为止,比较著名的比特币分叉包括比特币现金(BCH,分叉自比特币)和BSV(由比特币现金分叉)。通过开源代码和允许分叉的方式,比特币能够实现快速进化,同时也能尽可能地探索可能的发展方向,例如,通过隔离见证来降低区块数据大小,或者通过大区块容量来增加交易处理能力等。然而,这种机制同时也无法规避恶意的分叉行为,一定程度上会出现导致核心社区的分裂的风险,典型案例是以比特大陆吴忌寒和澳本聪为代表的阵营所进行的硬分叉和算力大战事件。比特币历史上主要的分叉事件如下图所示。

比特币是迄今为止最成功的真正意义上的去中心化经济自治系统之一。一般而言,随着项目的成功,其核心领袖往往由于过于强大的影响力而难以使得项目进行真正的去中心化运作。然而,比特币的独特之处在于,其创始人本身属于一位极其注重隐私的密码朋克,其在匿名发行并积极推动比特币项目获得巨大成功之后悄然隐退,从而主动完成了该项目最重要的“超级节点”的自解散,也促使比特币以去中心化的形式运行。截至目前,比特币已经通过该方式安全正常的工作了超过10年,可谓奇迹。

● 矿工,负责整个网络交易的验证、打包和广播,并以此获得区块奖励。矿工群体由于生产环节的集中化管理逐渐形成了以比特大陆为代表的矿工利益群体;

● 开发者,开发者大多通过分布式的方式进行协作,主要对比特币代码进行维护和研究,其中的大部分核心开发者为比特币的早期玩家,同时也持有大量比特币;

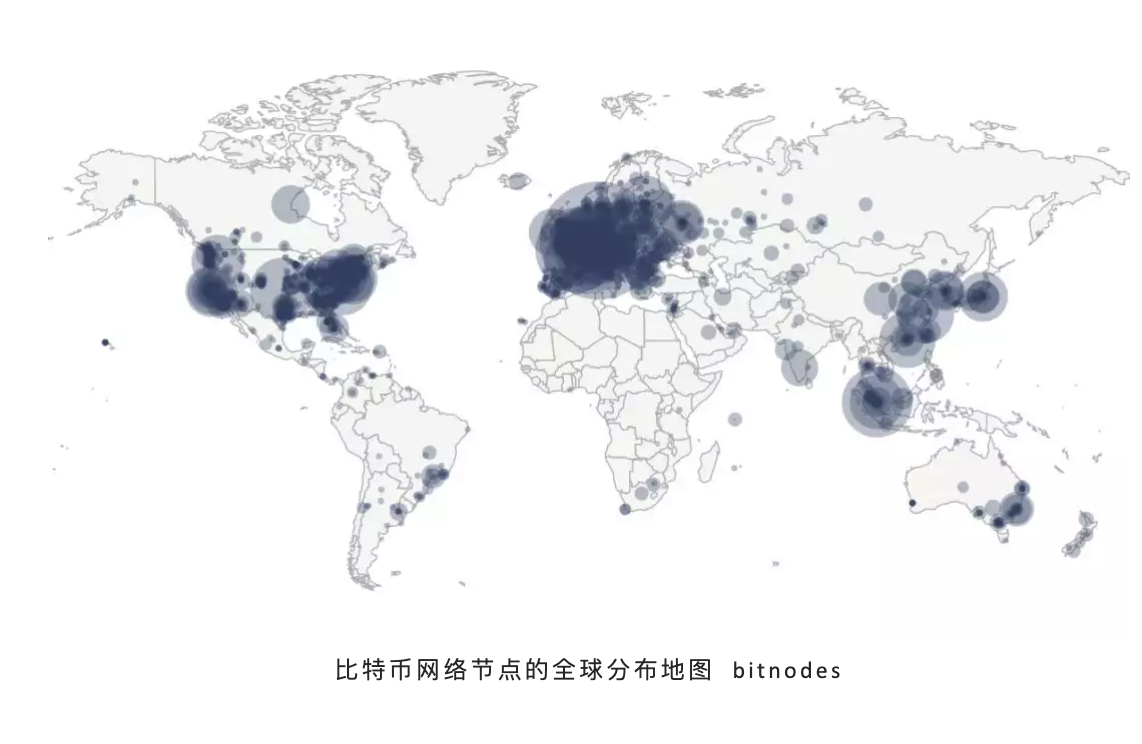

从比特币网络的节点分布来说,主要分布在北美、欧洲和东亚,总计10591个节点,其中美国的节点占比超过20%。虽然比特币通过其基本的网络机制(POW共识挖矿)形成了松耦合的去中心化组织,然而随着时间的推移,三大群体均因为资源的逐渐集中化,形成了以矿池、核心开发成员和交易所三大组织为核心的“三足鼎立”格局。这种日益中心化的趋势为比特币的安全带来了潜在的威胁,如利益集团的合谋攻击。

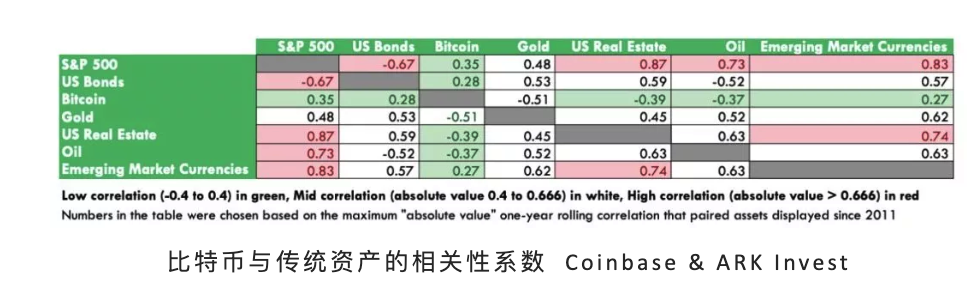

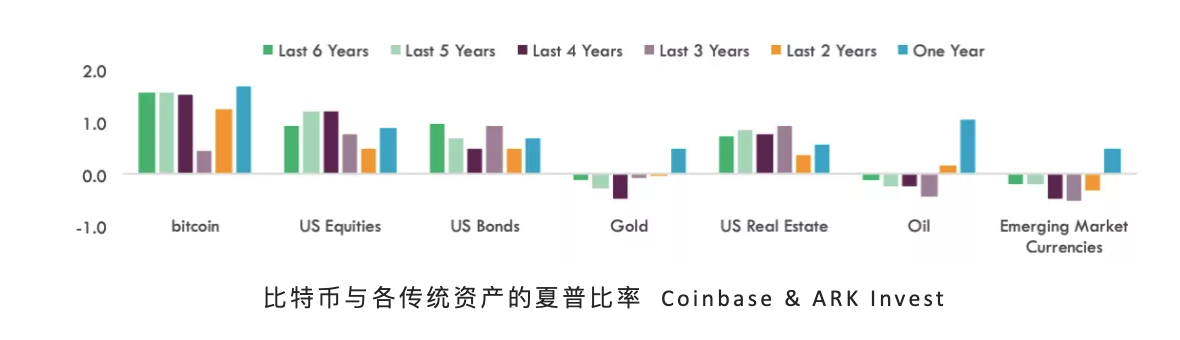

2017年,全球著名的合规交易所Coinbase联合ARK Invest发表了一份研究报告,通过将比特币与传统资产(如S&P 500、美国债券、黄金、美国房地产、原油等)的的相关数据进行类比发现,比特币正在成为一项新兴的资产品类。

此外,该研究报告假定通过过去3年(2013.12-2016.12)的1000美元规模投资在各大资产品类进行投资,通过夏普比率对比发现,除了美国证券/债券/房地产在3年期投资上比特币表现更好之外,比特币的投资回报大幅度优于其他资产的投资回报。

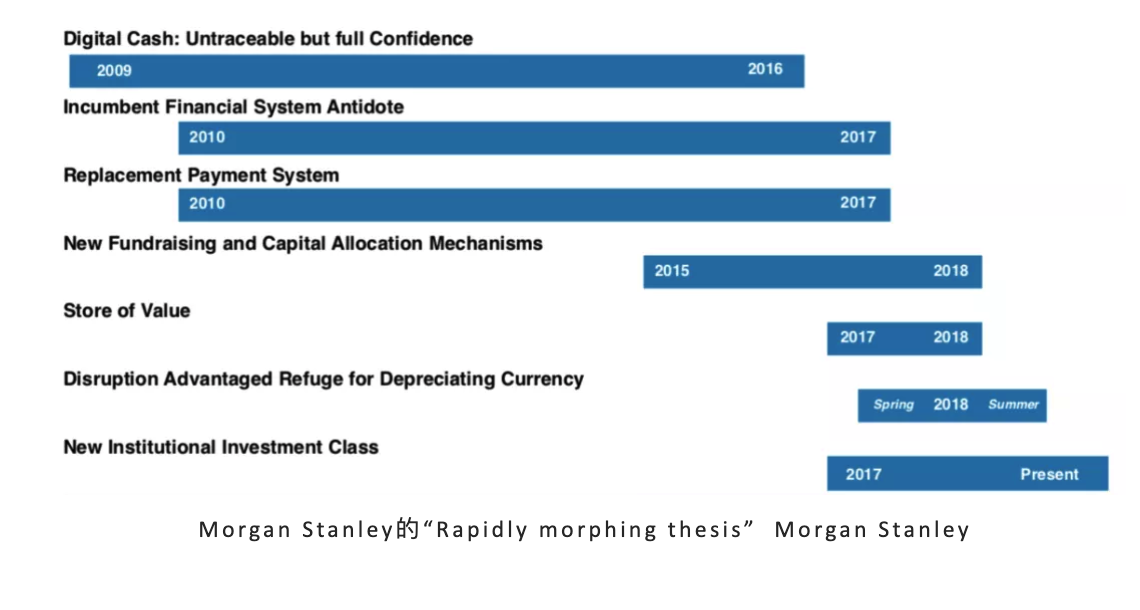

● 电子现金(2009-2016)

● 现有金融系统的解药(2010-2017)

● 支付系统替代方案(2010-2017)

● 新募资机制(2015-2018)

● 价值存储:黄金的备选标的(2017-2018)

● 崩溃法币的避难所(2018年春-夏)

显然,从以上研究可以发现,比特币所承载的功能和价值内涵一直随着世界经济和局部地区形势的变化而自发演变,在同一时期可能叠加了多种价值内涵,同时这些价值内涵也会随着时间或者事件的变化而变化。例如,委内瑞拉和土耳其法币大幅贬值的环境下,比特币就充当了当地崩溃法币的避难所,从而获得了大规模的普及。此外,局部战争的爆发的情况下,比特币也会充当临时性的资产避难所的作用。

比特币估值模型/参考指标

The Times 03/Jan/2009, Chancellor on brink of second bailout for banks.

——中本聪于2009年1月3日写于比特币创世区块

● 比特币只能通过POW共识参与“挖矿”所得的区块奖励产生;

● 比特币总量不超过2100万,初始区块奖励为50BTC,约每四年减半一次。

比特币估值模型/参考指标

既然比特币是一类新兴对资产投资品类,那么如何合理地对比特币进行估值就成为了一个关键议题。由于比特币即没有现金流,因此并不适用于现金流贴现法(DCF)进行估值。那么如何对比特币对价格趋势进行一定的预判以对投资行为提供可靠的参考呢?有鉴于此,市面上出现了诸多比特币估值模型/参考指标,但大多数估值模型都存在无法回避的失效范围,本文将对部分估值模型/参考指标进行简单介绍。

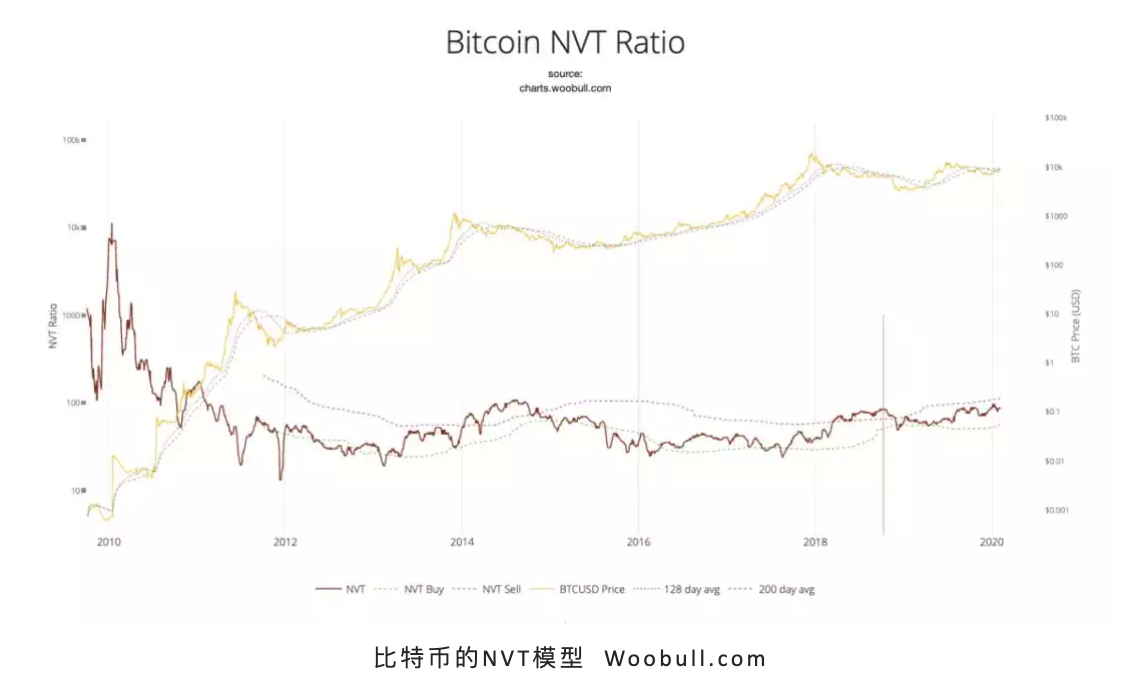

NVT模型(Network Value to Transactions Ratio)类比于传统P/E模型,指比特币网络价值与链上转账数的比率,该模型遵从比特币的原始设计,将其视为一个纯粹的支付网络作为参考真实价值。如果NVT处于高位时,说明整个比特币网络中的价格处于一种不可持续的泡沫中或者投资者极度看好比特币而增加来持仓。由于该模型忽视了比特币目前的最大应用场景为交易而非支付的事实,且交易的绝大部分行为发生在中心化交易所中而不会留下对应的链上转账记录,因此该模型仅能作为一种极端行情的参考指标。

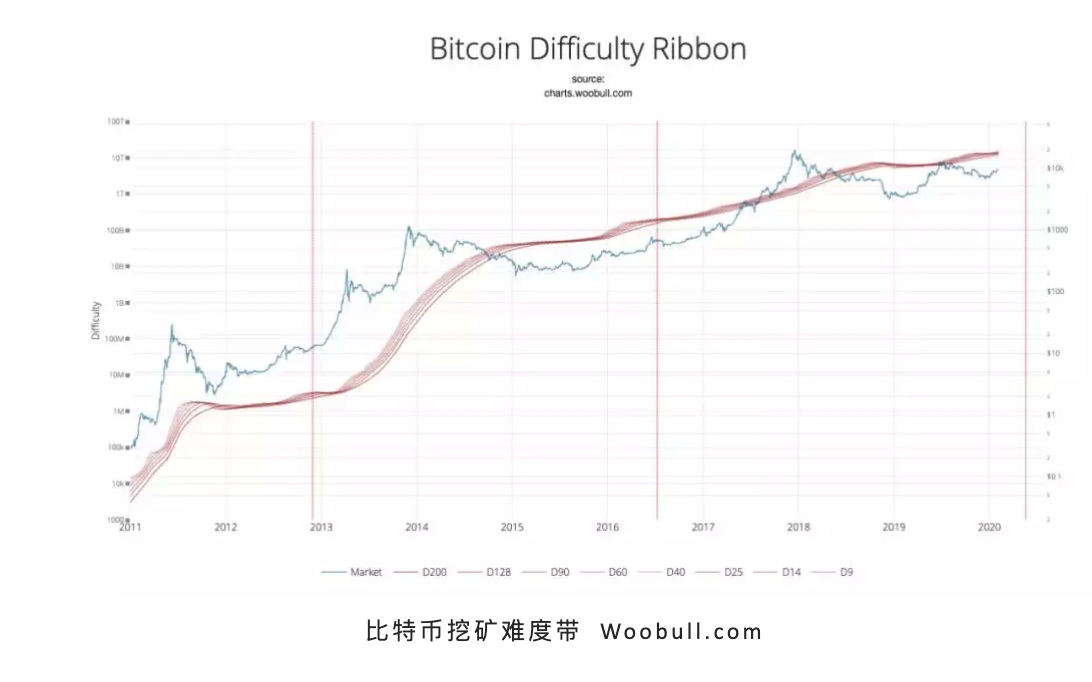

比特币网络的挖矿难度带指数,即为Bitcoin Difficulty Ribbon,难度带由比特币网络难度的简单移动平均线组成,其显示了矿工抛压的对比特币价格走势的影响。一般来说,矿工出于日常运营的需要,会出售一定比例的新挖比特币来获得收入。当整个网络难度带的攀升斜率降低并重叠时,大部分矿工已经处于关机状态,只有强势的矿工才会坚持参与挖矿。由于强势矿工的资金实力强,因此只需要出售较少比例的比特币即可维持运营,将会减少市场比特币抛压,从而为价格上涨提供更多空间。因此,根据该指数,挖矿难度带收缩甚至重叠的区域将是比特币的最佳建仓时机(如下所示,蓝线为比特币市值,红线为不同时间跨度的难度移动平均线,垂直红色虚线为比特币减半时间),此时表示绝大部分矿工已经停机,时间进入了矿难末期/熊市尾期,币价可能会出现触底反弹。

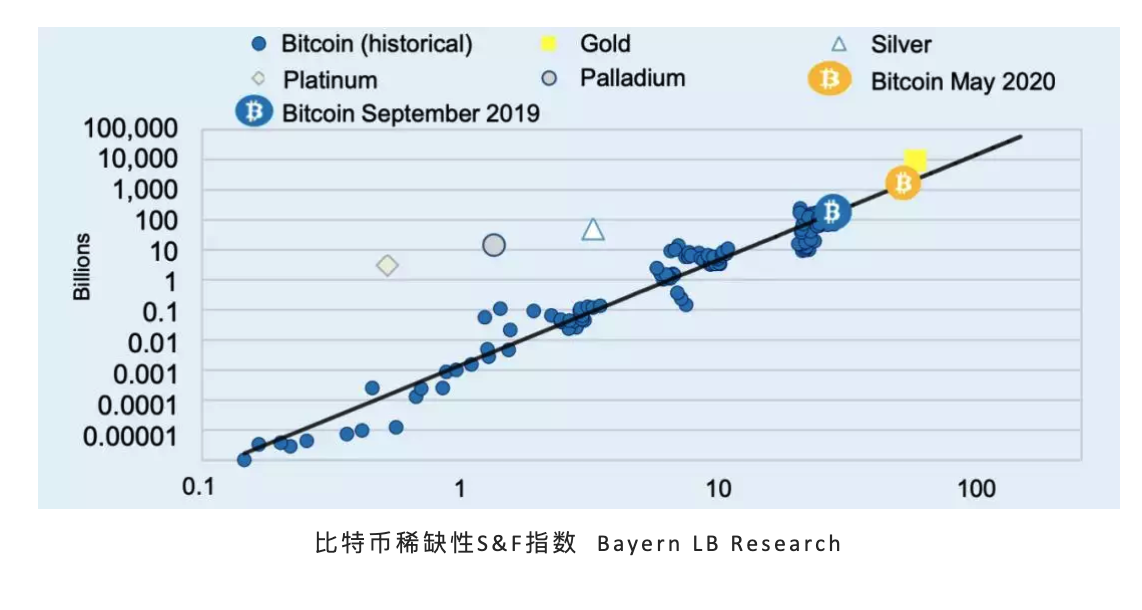

比特币稀缺性指数S&F的是一种评估资产/商品稀有性的方法,其表示了商品库存数与年生产量之间的比率。而稀缺性也是中本聪制定比特币经济模型时的重要考量因素。长期以来,黄金一直稳居稀缺性指数S&F榜首,根据Bayern LB Research在2019年9月末发表的研究报告《Megatrend Digitalisation: Is Bitcoin outshining gold?》指出,黄金的S&F指数高达58,而比特币在当时的S&F约为25.8,但在2020年5月份的第三次减半之后,比特币的稀缺性进一步提升,S&F指数将高达53,说明比特币正在超越黄金稀缺性的道路上高歌猛进。根据S&F指数,比特币的减半行为将会显著的提升比特币的稀缺性,而根据历史经验,商品的市值与稀缺性成正相关性,即商品稀缺性指数越高,则市值越大。

比特币市值加速器:减半

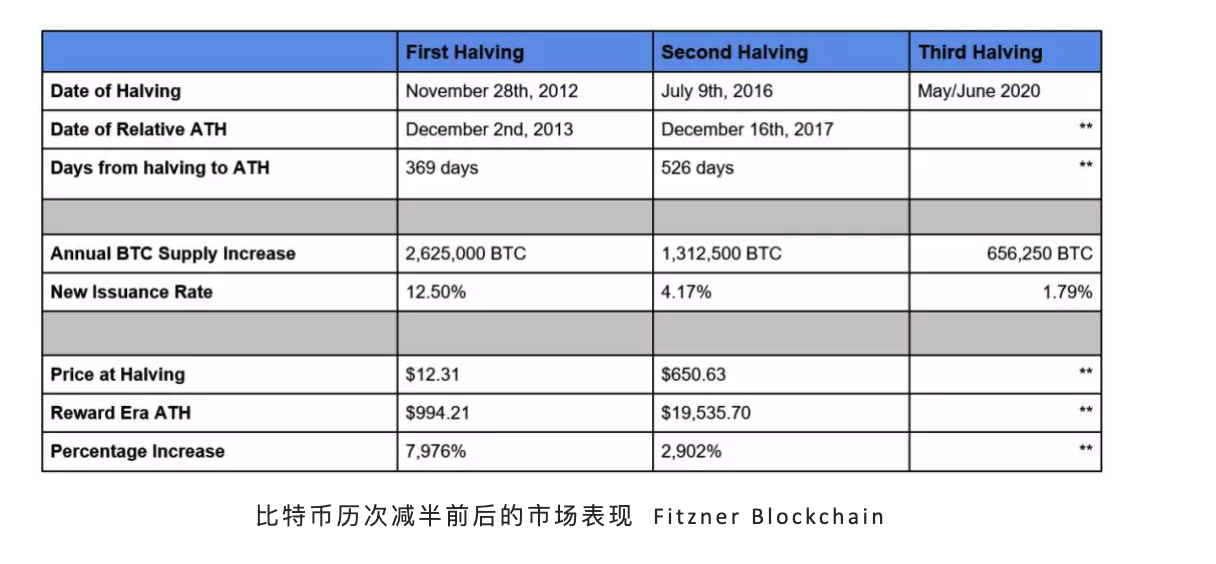

根据比特币的历史数据,减半行情是比特币市值飙升的重要推动因素,可称之为比特币的“市值加速器”。从S&F指数可知,比特币减半将显著提升其稀缺性,也会极大可能的促进比特币市值增长。截止目前,比特币已经先后进行过2次减半,分别在2012年11月和2016年7月,比特币区块奖励由最初的50BTC减至当前的12.5BTC,分别收获了7976%和2902%的价格涨幅。预计比特币的第三次减半将在区块高度630000(大约为2020年5月13日),此次减半后区块奖励将会缩减至6.25BTC。

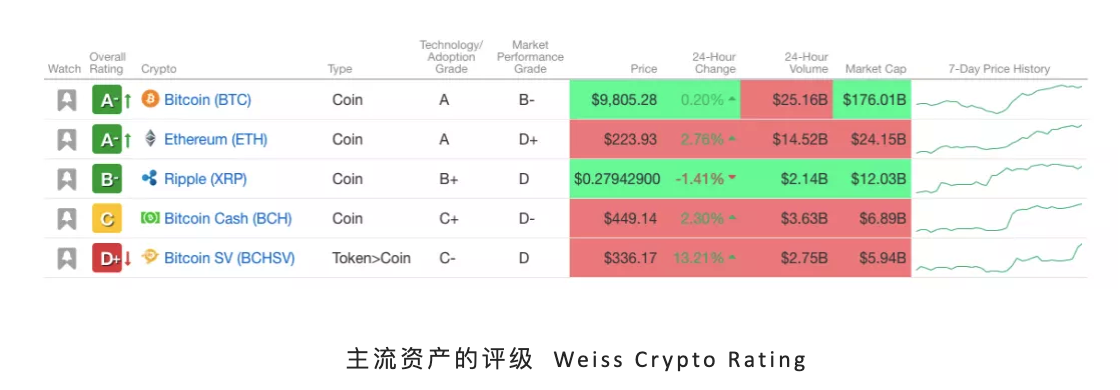

事实上,总是充当比特币“测试链”和“试验田”的莱特币(LTC)在2019年的减半行情中,实现了约594%的涨幅,因此,比特币的减半行情十分值得期许。近日,著名评级机构Weiss Crypto Rating将比特币的技术和市场普及度评为A,总评级提升到A-,认为:比特币将在本轮减半行情中轻松突破历史高点,超越20000美金后将进入历史性的增长空间。

正如BlockVC近日发表的题为《减半行情刚热身,二月折返跑见高潮》的策略研究所言:

“比特币其实已走出清晰的底部箱体形态,而在比特币走横盘箱体的同时,BCH/BSV/ETC等减半龙头币种已经同步走出底部不断抬高的上升蓄势形态,行情火热启动基本处于一触即发的前夜。”

结语

纵观比特币历史,正好印证了那句:凡杀不死的,必然使其更加强大。目前,以比特币为代表的区块链技术获得了包括中国政府在内的全世界主流社会的研究和推广。减半机制更将成为比特币稀缺性和市值飙升的“加速器”和“催化剂”。正如古罗马战马屁股的宽度最终决定了美国航天飞机火箭助推器的宽度一样,比特币恰好充当了现实世界拥抱区块链的路径入口。因此,比特币所承载的意义早已经超越了单纯的加密资产本身,不仅提供了一种全球化的支付手段和绝对控制的加密资产,更带来了构建一种全新的全球化金融基础设施的可能性和将互联网升级为全球价值互联网的曙光。

参考资料:

1、https://bitcoin.org/bitcoin.pdf

2、https://nakamotoinstitute.org/literature

3、Bitcoin Ringing the Bell for A New Asset Class,Coinbase & ARK Invest

4、Update: Bitcoin, Cryptocurrencies and Blockchain,Morgan Stanley

5、Megatrend Digitalisation: Is Bitcoin outshining gold?,Bayern LB Research

6、比特币会是比黄金更硬的资产?关于价值、稀缺性以及S2F,NPC源计划

本文来自:BlockVC,原文链接:牛市入口的比特币及其价值增长逻辑 | BlockVC 研究