重磅利好 新加坡宣布对支付类数字货币供应免征消费税

7月5日,新加坡税务局(IRAS)公布最新草案:对于支付类数字货币供应免征消费税(GST),自2020年1月1日起生效。

根据现行政策,支付类数字货币的供应被视为应纳税服务供应,因此,对于注册GST的公司来讲,其进行的任何销售、发行与转让数字支付货币行为,都适用于GST。当这些支付类数字货币被用于购买商品和服务时,导致产生双重应税供应:此支付类数字货币的应税供应,以及货物(服务)的应税供应。

为了避免以上的双重纳税供应情形产生,新加坡税务局宣布:

a. 使用支付类数字代币购买货物或服务,该购买行为不属于应纳税“供应”,不需要计入GST纳税范围。

b. 使用支付类数字货币去交换(交易)法币或其他类型的支付类数字货币(包括ICO),可豁免GST 。

注:文中提到的“供应”是指消费税角度的“服务/商品供应”,不仅限于“发行”,也包括“销售”,“交换”。

该《草案》只针对支付类数字货币(DPT)进行了税务政策上的调整,不适用于其他类型“数字货币”。那么DPT的具体定义如何?

支付类数字货币(DPT)的定义

在新加坡税务局刚公布的《草案》中,其对于DPT进行了明确的定义。

总的来说,DPT需满足以下条件:

(a)以单位表示;

(b)可互换;

(c)不以任何货币计价,也不与其他任何货币价值挂钩(例如稳定币)

(d)它是(或将成为)一种被公众接受的交换媒介,并且其支付功能没有任何实质性限制。

DPT的实例包括:比特币,以太坊,Litecoin,Dash,Monero,Ripple和Zcash等。

重要案例分析

案例1: 使用DPT作为支付媒介

GST注册公司A使用比特币从GST注册公司B购买软件。从2020年1月1日起,A公司的购买行为将不被视为比特币供应,因此,不需要计算产出税。但是B公司仍然必须对其供应的软件进行纳税。

案例2: 交易DPT

GST注册公司C用比特币与GST注册公司D交换以太币。从2020年1月1日起,两家公司的供应行为都豁免GST。他们不必收取/计入产出税。但是,在准备GST报表的时候,作为豁免的供应商C还有D,他们仍需要申报该交易产生的净收益/损失。

案例3:DPT代币发行(ICO)

GST注册公司E通过ICO向新加坡公众发行DPT - X以换取新加坡元。自2020年1月1日起,E从代币发行中得到的收益将被视为GST豁免供应。

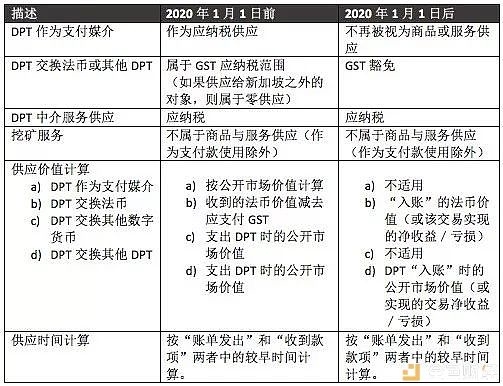

除了以上变化之外,该《草案》还对DPT的供应时间和价值确认上作了更详细的阐述,并对DPT中介服务供应以及挖矿服务供应作出了定义、分类、与相关税务解析。

其他变化与对比

Others