简明理解 DeFi 保险发展路径与潜在风险

DeFi 保险或可凭借 CDS (信用违约互换)实现弯道超车,但也存在单点故障等风险。

原文标题:《写给女朋友的 DeFi 笔记:保险的我靠时刻》

撰文:Kay

这是《写给女朋友的 DeFi 笔记》系列的第 2 篇文章,这个系列致力于用最通俗易懂的语言提供一些关于 DeFi 的常识,包括不限于无常损失 / AMM 这样的常规概念,又或者关于新项目原理、设计上的分析,力争让(假想出的、可能)完全不了解 DeFi 的女朋友也能看懂。但愿起码能写 30 篇。

这篇其实一开始不在写作计划中,在帮助 JX 老师写另一份英文内容,这是其中的一部分,但直接写英文严肃内容不那么自在,那就先从这篇中文非严肃内容开始。

古典 DeFi 保险面面观(Before Cronje)

时间已经到了 2020Q4,最近每天的 gas 闲时已经维持在了 30Gwei 左右,目前大多数 DeFi 玩家都把 Q4 当做了农歇的垃圾时间,趋势的逆转总是很难的,若要给 2020 年的 DeFi Hype 选一个年度人物的话,大概率无人敢出 Andre Cronje (YFI 开发者,中文圈经常缩写成 AC) 其右。

在 YFI 本轮价格如日中天时,CT (Crypto Twitter)上甚至有人重新定义了 B.C.(公元前,Before Christ) / A.C.(公元后):

- Before Cronje (YFI 出现以前)

- After Cronje (YFI 出现以后)

YFI 掀起的后续各种 Chad、YOLO 狂潮这里就不多赘述了,看图:

这里的点是,无论你喜不喜欢他,又或者有没有被 AC 后续站台 / 开发的 SAFE、EMN、LBI 等项目?到,必须要承认的是,AC 确实是一个同时擅长经济模型设计和开发的天才,这样的人,不多。同时,YFI 可能真的开启了一个 fair launch 项目的时代。

在 DeFi 保险领域,AC 一样提出了一些有建设性的想法,所以这里也以他为界,先讲 Before Cronje 时代的古典保险。

分类

提到 DeFi 保险,大多数人的第一反应当然是 Nexus Mutual (NXM),「Mutual」 中文一般翻译为「互助保险」。这个概念,国人最熟悉的案例可能是支付宝的相互宝,这里首先不得不说的是,「互助保险」是一种非常初级的保险形态,和真正的现代保险还有一定的区别,这里以相互宝为例,摘取一段网络上的比对:

保险合同的不同

对于现代保险来说,在购买一款保险产品时,与保险公司会签订一份保险合同;合同内明确规定保障责任、理赔标准、责任免除等内容。

加入「相互宝」是不签订任何合同的,只能通过平台公告来了解保障内容、理赔标准等。

交纳保费的不同

在购买某一款保险产品时,现代保险公司会非常清楚的告知保险费率,未来几十年保费不会有任何变化。

相互宝每期的保费都是不同的,每期封顶是 188 元,也就是在达到封顶之前,每期的保费都是未知数。

理赔存在争议时,处理方式不同

保险:可以申请仲裁或起诉,用法律的武器来保护我们的合法利益。

相互宝:启动陪审团(像不像 DAO),2019 年 3 月 26 日,首例赔审案件启动,90 万赔审员吵翻了天。这 90 万的陪审员,并非法学专业也非医学专业。却要靠这些不专业人士来判决是否能拿到赔偿款。

除去 NXM 这样的互助保险以外,目前广义上的 DeFi 保险业务还包括:

- 金融衍生品(比如期权),如 Opyn

- 预测市场,如 Augur

- CDS、社交网络担保,如 CDx、VouchForMe

- 其他模式,例如 Etherisc,通用去中心化保险应用平台

图片来源:Cointelegraph 中国

图片来源:Cointelegraph 中国

是的,期权价值的三大影响因素是标的价格、波动率和时间。影响保险价值的因素也是三个,被保资产的价格、保险的时间和被保资产的风险(也就是被保资产的波动率)。波动率就是风险,它在学术上的定义是收益率的标准差,用来衡量资产的风险。

所以可以认为期权的本质也是一种广义的保险。预测市场、CDS 等等模式,也是类似的。

总的来看,目前的 DeFi 保险基本以 crypto-native 的业务为主,尚未大规模涉及链下业务,数量和种类都相对有限,当然也可以依此认为还有很大的发展空间。下面介绍几个典型项目。

Nexus Mutual

在今年的 DeFi Hype 中,互助保险的头部项目在相当长的之间中几乎只有 Nexus Mutual,Nexus Mutual 是一个社区化的保险平台,代币持有人既是收益获得者,也是风险承担者。同时也用他们持有的代币决定某个项目能够拥有多少投保额度,以及决定是否批准索赔。

这当然也是一个令人诟病的点,一个并不精确的类比是——要让保险公司的股东来决定赔不配,个么当然是能不赔就不赔咯。

目前的 NXM 的赔付决议模式是:

- 第一轮:在索赔评估员中进行投票表决,如果 70% 以上的人达成共识则直接出结果,若不到 70% 则进行第二轮。(若投票最低人数未达到,则是所有会员参与投票)

- 第二轮:所有 Nexus Mutual 会员参与投票,大多数人的共识直接通过。(若投票最低人数未达到采用第一轮多数人选择的结果)

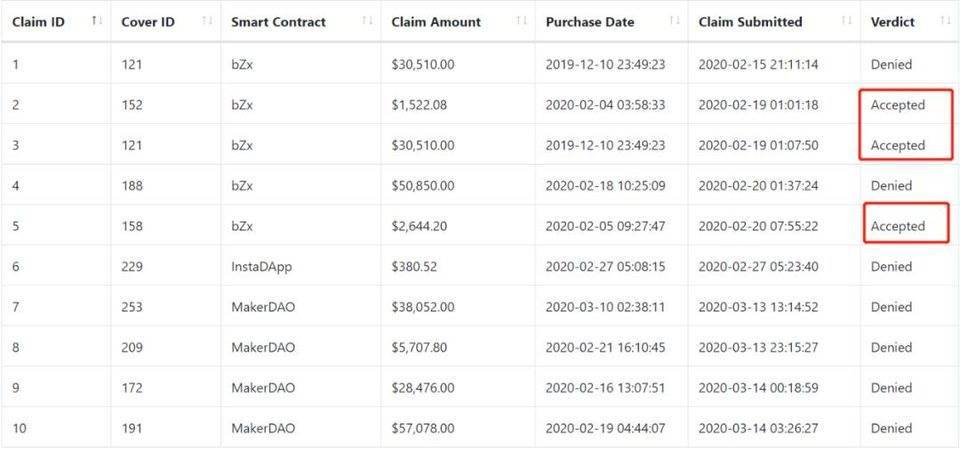

事实上,目前为止,Nexus Mutual 唯一通过的索赔是三笔 bZx 今年二月遭受的 flashloan 攻击,其他 20 多个索赔都被社区治理拒绝。其中也包括比如今年 312 暴跌时,MakerDAO 因为网络拥堵和清算机制的问题,部分 ETH 是被 0 美元清算的,给用户造成了超过 500 万美元的损失,这些损失都没有得到保险的赔付(尽管 Maker 后续通过拍卖 MKR 赔偿了用户)。换言之,目前 NXM 只接受合约安全层问题的赔付,对于机制问题产生的损失,似乎并不能很好的通过 NXM 达到转移风险的目的。

可以在 Staking 页面找到所有支持投保的项目(目前支持 39 个 DeFi 产品),大多数 NXM 集中在头部项目例如 Compound、Curve、Aave 的保单上,这一方面当然是因为用户对这些项目安全性更为认可,另一方面也是因为这些项目的可购买额度较多,而部分尾部项目能投保的合度非常小,甚至只有几个 Staker 和几百个 NXM。

尽管如此,根据 DeBank 的数据,自 312 以来,Nexus Mutual 的总锁仓量 (TVL) 已经达到 8254 万美元,增长了 3000% 以上,这当然和这轮的 DeFi Hype 有关,但从侧面也可以揣测——「如果赔偿与否都是『股东』说的算的,这么『流氓』做承保的用户就放心了。」

此外后文会提到的 YFI 系产品 yinsure.finance 目前接入的保险承保人也是 NXM,所以 NXM 可能是为数不多的在夏天没有被 YFI 虹吸,反而享受了红利的项目。

此外不得不提一提 NXM 代币本身的模式,采用的是联合曲线 IBCO (Initial Bonding Curve Offering),这种模式的特点是,因为价格是由一个固定的函数决定的,多少代币生成量就是多少价格,初期几乎必然暴涨,过了初期以后相对难暴涨暴跌。另一方面,因为用来 mint 的代币是 ETH,导致和 ETH 的价格相关性较强,从价格上看,目前更像是一个加了杠杆的 ETH。

后来采用 IBCO 模式的代币显然察觉了后一点,例如 AAVE 生态的 NFT 概念币 GHST,直接采用了 DAI 来 mint,来减少和 ETH 的价格相关性。

此外 NXM 整个平台的使用以及代币本身的 mint 是需要 KYC 的,但有人做了 WNXM (锚定 NXM 的 ERC-20 代币),目前火币和币安上的都是 WNXM,因为 mint 和销毁 NXM 的行为也会带来价格的波动,这里常常会有一个套利空间。

Opyn & Hegic & Opium

Opyn

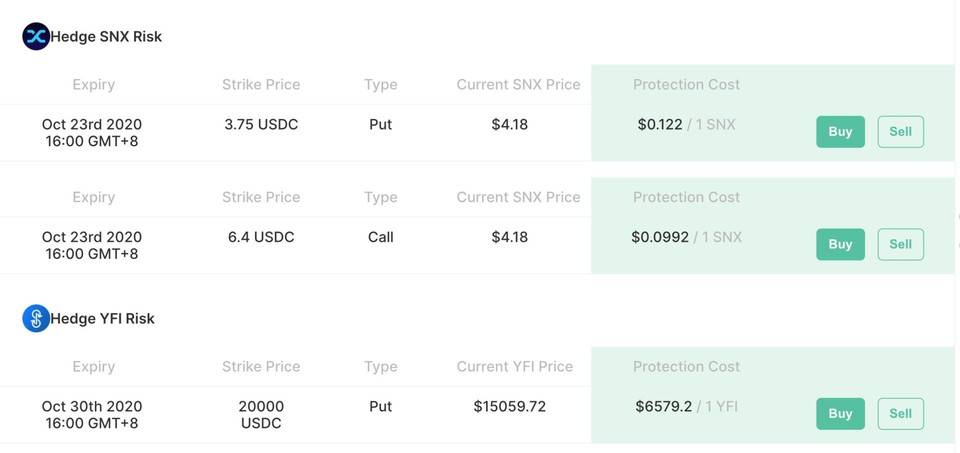

Opyn 是 19 年的项目,最开始想要做类似现在的 dYdX 那样的保证金交易平台,一度提供了 DeFi 世界 ETH 可用的最高杠杆(6 倍,dYdX 长期只有 5 倍左右),后来项目重心 pivot 到 Compound 保险,再 pivot 到链上期权,目前提供了 ETH、UNI、WBTC、SNX、YFI 的美式期权(区别于欧式期权,美式期权随时可以行权),但流动性一般,因此也导致了产品相对较少(另一个原因是期权产品主要由团队创建),比如 YFI 就只有一个行权价 20000 USDC 的看跌期权。

一旦期权被创建,用户会 mint 对应的 oToken 凭证(ERC-20 代币),这些 oToken 可以在 Uniswap 上被交易,期权卖方可以在 Uniswap 上出售这些 oToken。

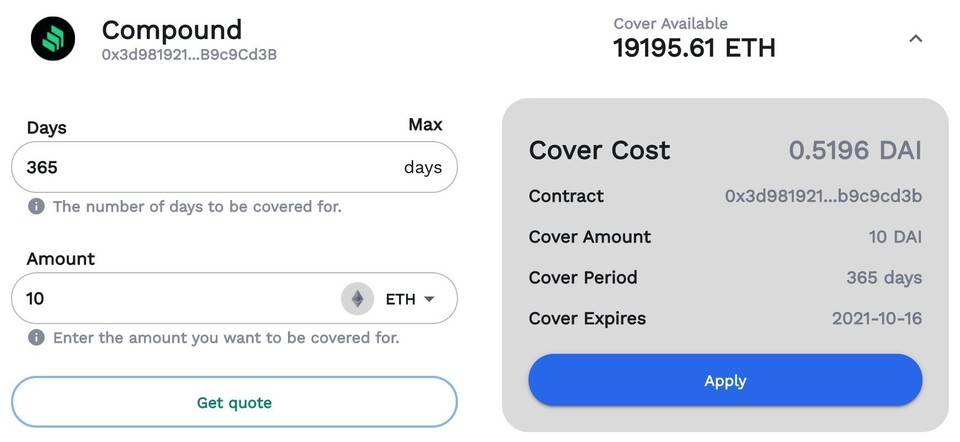

除此以外,Opyn 也提供了类似 NXM 的保险业务,但目前只有 Compound 本金保险一种产品。

这里不得不提的是,八月 Opyn 的 ETH 智能合约遭遇了一次黑客攻击,造成了 37 万美元的损失,据称事发时相关合约没有经过审计,事发后 Opyn 联合白帽团队再次进行了一次类似的白帽攻击取出了 Vault 中剩余的质押资金?并承诺赔偿相关损失。

Opyn 也正在开发 V2 版本,可能将加入保证金、多币种抵押、交易系统升级等新的功能。

Hegic

Hegic 大体上和 Opyn 类似,也是链上期权协议,目前支持 ETH 和 WBTC,不同的是,Hegic 期权模型中的流动性提供者就是期权的集合卖方,但是他们不会直接创设期权的产品每个期权由购买者定制,所有的期权产品都由买方自主选择类型、行权价、期限,非常灵活。

期权价格是由 Hegic 算法预先确定的,期权卖方可以通过输入意图购买的期权条款而自动获得相关期权价格,同时,Hegic 会根据历史数据手动更新 Black-Scholes 公式中期权定价最重要的组成部分——隐含波动率。Hegic 的期权价格由 skew.com 所公布的数据而来,然后在 Hegic 协议中手动更新隐含波动率 (IV),而不是由市场实时动态定价。因此,在 Hegic 和其他期权平台之间可能会出现套利机会。

我给 Hegic 的定义是「链上期权自动售货机」,或者说是期权的 Uniswap (AMM)的形态,但按 Uniswap 的经验,似乎这种模式更适合长尾资产,而需要期权工具的,一般是已经「大众情人」化的资产,不得不说整体的想法和实现都是不错的,有理工男喜欢的简洁,而且和 AMM 一样,都是传统金融里不曾有过的东西。但存在的基础会不会被证伪,就是另一回事了。

和 Opyn 一样,尽管经过了审计,历史上 Hegic 一样出现了两次重要的漏洞。

Opium

Opium,就是鸦片的意思,项目如其名,尽管用的是传统订单簿模式,但是是真真实实的 fucking car 一辆,支持的期权类型包括非常激进的二元期权,除去传统「大众情人」币的期权以外,还有一些创新产品,譬如:

- 以太坊手续费 gas 的期权,帮助 farmer 对冲 gas 波动风险

- COMP 上线之前的 COMP 期权 OEX-ZEPO-1*COMP,行权价为 0,实现了类似传统 CEX 「期货单机币」的产品,但是传统 CEX 的期货币名义上还是锚定了未来交割的真币的,而通过期权则可以和实际交割的币无关,又可以给用户实现 COMP 上线前的交易

此外,和 Opyn、Hegic 100% 的保证金要求相比,Opium 目前对使用 DAI 的卖方用户只有 33% 的保证金要求,且同时支持了多资产保证金。

Etherisc

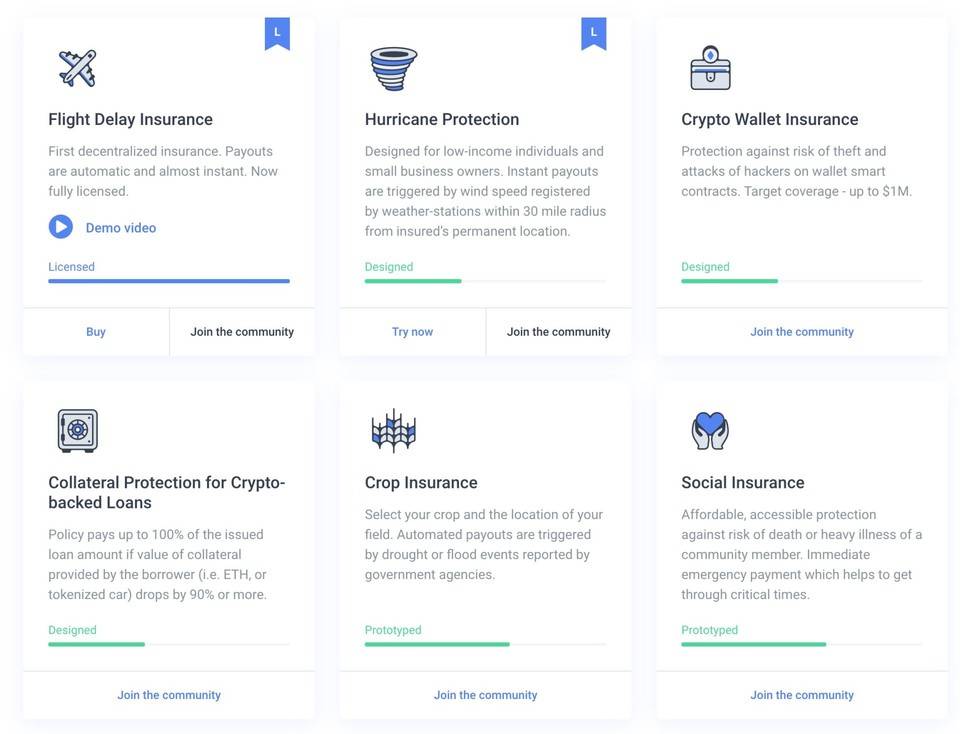

Etherisc 可以追溯到 16、17 年,和同期的大多数类似,愿景大、落地尬。很多人说他是链上保险界的 Aragon,想要做通用的去中心化保险应用平台,让开发者能利用这个平台快速开发出新的保险产品。

Etherisc 核心团队开发了一些保险通用的基础结构、产品模板和保险许可即服务(insurance license-as-a-service),允许任何人创建自己的保险产品。

目前 Etherisc 社区设计了一套基本的保险产品,范围覆盖从航班延误保险、飓风保险到加密钱包和贷款抵押保险,不过大部分看起来都只是 demo 测试。

DeFi 保险的新故事(After Cronje)

yinsure.finance

yinsure.finance 不是 DeFi NFT,而是 NFT 外壳的 CDS。

当回看关于 2008 金融危机文章的时候,总是会跳出一些诸如 CDS、MBS 的词汇,这里解释一下 CDS:

- CDS 其实也不是真正意义的新东西,就是担保

- 张三给李四借钱,怕李四不还,就找了大家都信任的「老娘舅」担保

- 金融砖家夜观天象对着计算器蒙特卡洛方法回归分析一通乱按,告诉老娘舅,李四有 2.56% 的概率不还款

- 老娘舅收张三 10% 的担保费,并且签订了担保合同,如果李四跑路不还钱,爷叔就自掏腰包,全额代偿还给张三

到这里为止,就是常规的担保,千年以前就有了,不是什么新东西。

如果这张合同可以在二级市场买卖呢?

- 李四中了 500 万彩票,张三不担心李四不还钱了

- 张三觉得给老娘舅的担保费有点小亏,想要 5% 的价格卖掉这张担保合同

- 张三和李四共同的朋友王五出现了,王五一直觉得李四不靠谱、太张扬,迟早出事,接盘了这张担保合同

- 李四果真拿中的 500 万去炒原油合约了,不仅亏光了,还倒欠了 1000 万

结局

- 张三借出去的钱没有收回来,卖合同还继续亏了 5%

- 李四成了老赖

- 老娘舅把担保的借款全额还给了持有担保合同的王五

个么,什么是 CDS?

这张担保合同,就是 CDS,精髓在可以交易。因为可以交易,「王五」这样的人尽管并没有真的给李四借款,但仍然有可能通过 CDS 获利,在这个案例里就是二十倍的获利。

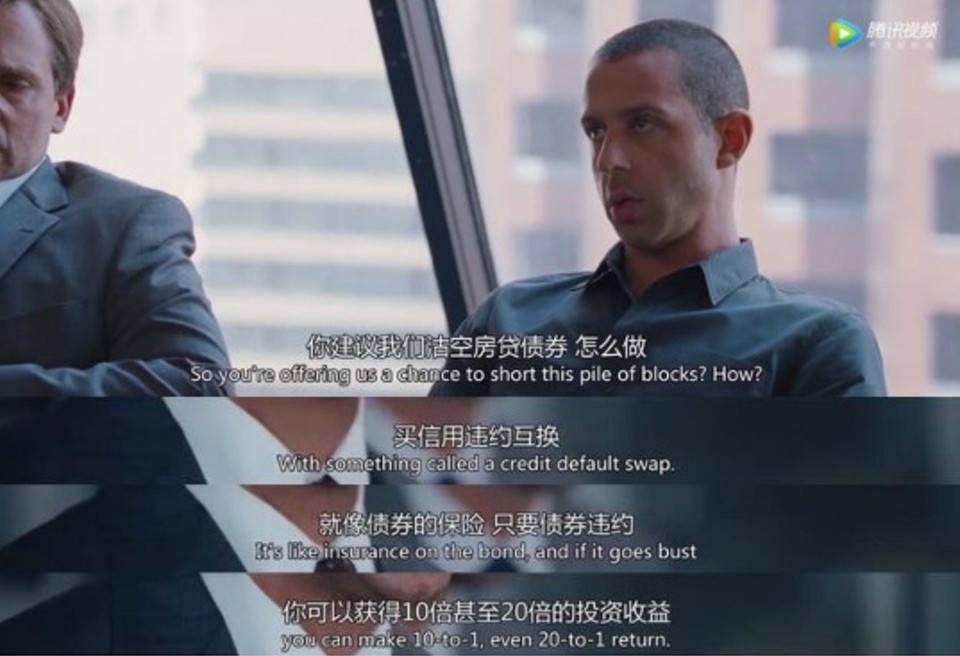

电影《大空头》的真实原型一直苦于没有办法直接做空美国房市,因为房贷的债券既没有合约也没有期权,直到发现了 CDS 这样的产品:

这里不评价 CDS 模式的好与不好,个人观点,如果大家都很清楚游戏规则的话,其实也没什么不好,看人挨打也要看人赚钱的时候,都是一币两面的(如果上面那个故事是李四正常还钱了呢)

认为这些衍生工具不好的,大多数时候,只是人性厌恶风险,输了就要掀桌子。

好的,解释了这么多,回到 yinsure.finance 上,最开始 AC 的描述是这样的,看起来就只是一个不需要 KYC 的 NXM:

承保人金库(Insurer Vaults):承保人将资金存入金库,组成保险资金池,平时收取被保险人每周支付的保费,当索赔被批准时,则用该资金池支付给被保险人;

被保险人金库(Insured Vaults):投保人将资金存入该金库,成为被保险人。被保险人在存款时需支付 0.1%的启动费,并需支付每周 0.01% 的保费;可以随时提取;

索赔治理(Claim Governance):通过社区投票进行保险仲裁以确定是否需要索赔。

但当 yinsure.finance 真正上线的时候,可达鸭大家发现事情并不简单,大家都说 Andre 做了一个 DeFi 保险和 NFT 的结合。

仔细体会的话,其实这里的 NFT 概念并不重要,只是 NFT 方便于区分保险的品种、时长和赔付数量,且可以在 opensea 这样的平台方便的交易——这就是 NXM 没有的特性了,可以交易的保单,yinsure 就是披着 NFT 外衣的 CDS,当然相对形态比较初级。

根据 Opensea 平台的数据显示,目前 yinsure.finance 的 NFT 保单在该平台上的首月交易金额已经达到 5266.6 ETH,约合 196 万美元。

写到这里,忽然有了一个想法,既然 Hegic 可以做期权的「AMM」,会不会有 CDS 的「AMM」呢?(opensea 这样的平台交易个位数的手续费还是不低的)相信很快会有类似的产品出现。

如果现在无法想象 CDS 对加密数字货币市场带来的影响,不妨参考传统金融领域的 CDS 市场规模。尽管 CDS 在上世纪 90 年代才诞生,但该市场的发展却十分迅速。根据美国货币监理署的数据,在 2000 年-2008 年间,美国的 CDS 市场规模逐年大幅扩张,从 2005 年一季度的 3124 亿美元至 2008 年四季度的 15897 亿美元,增长逾 4 倍,占信用衍生品市场总规模的比重一直保持在 85% 以上,一度成为美国投资银行的重要收入来源之一。

另一个例子是,现代外汇交易市场中,95% 的交易量来自投机,5% 来自「真实需求」。

yieldfarming.insure

这次 DeFi Hype 里,其实相当长的时间里,AC 几乎是宗教化的封神形象,人们对 AC 的非议还是要从 AC 给 yieldfarming.insure 的转推开始。

简单的说,这是一个 AC 赞助了 $25,000 开发的项目(后来 AC 在这个项目上挖卖提了数十万美元),代币 SAFE,或许读者已经有所耳闻。还没等市场转熊,两位核心开发因为「分工和分赃不均」在项目初期即闹崩,简单说就是一个「渣男骗大学生打工狂揽百万,内讧分叉恐归零众人吃瓜看戏」的故事。

后来其中的那位大学生表示自己已然辍学一年,会继续坚守自己的 crypto 理想、爱 DeFi、爱 Andre,会继续开发这个项目,于是乎有了 SAFE2 的迁移。

模式上,由于加密数字货币市场的特殊性,此类 CDS 产品的用途不仅局限于此。yieldfarming.insure (SAFE)将 yinsure 产生的保单(yNFT)引入到了自己的挖矿机制:将 yinsure.finance 的 yNFT 质押进 SAFE 的官方合约,就可以获取 SAFE 代币奖励。受 yinsure.finance 的保单加持,SAFE 项目最初十分火热,其价格曾一度达到 4,000 美元;然而后期由于社区内部的纷争,币价随之暴跌。尽管 SAFE 项目最后以失败而告终,但也显示出 CDS 产品为加密货币市场带来的深远影响。

DeFi 保险的「我靠时刻」

这一段向王川老师的「我靠时刻」致敬,但不是像王川老师写 Tesla 的成功可能,那在以上已经写过了,或许可以通过 CDS 模式实现一次弯道超车,这里要写的是 DeFi 保险的失败 / 证伪 / alternative 可能。

单点故障

在互联网运维行业,有一个非常重要的概念「单点故障」(Single Point of Failure),大公司存储数据一般都会有异地多活方案,即使比如某地地震 / 洪水 / 泥石流把 IDC 机房卷走了(不要笑,地震作为正常灾害必须考虑,洪水对于普通 IDC 机房还好,而对于水电站旁边的 BTC 矿场就是必须要考虑的风险了),可能在南半球某个沙漠里的另一个机房还是有一份一模一样的数据,并且如果出了问题,可以立即切换服务。

类似的,在 crypto 世界也有私钥管理的多签方案,这篇不展开了。

单点故障有两种类型,可恢复和不可恢复,举个栗子:

假设你有一台日常使用的笔记本电脑,而且里面的数据没有备份。有一天,如果笔记本的内存条突然坏了,那么整个笔记本都没法用了(不可用)。但如果你找售后维修人员,帮你换一个内存条,那么这台笔记本又重新可以用了(可恢复)。

现在换一个假设:不是内存条坏掉,而是硬盘彻底坏了。这时候,笔记本同样处于不可用的状态。但更严重的是——即使你找售后维修人员帮你换了一个新硬盘,你也无法找回原先的数据。这就是所谓的「不可恢复」。

在这两个例子里:内存条导致的单点故障是「可恢复的」,而硬盘导致的单点故障是「不可恢复的」(除非你有备份机制)。

很显然,不可恢复的单点故障更加危险,而目前的 DeFi 保险模型更可能遇到的正是不可恢复的那种。但不着急展开,先看两个传统 IT 世界的故障。

OpenSSL Heartbleed & Intel Meltdown

Heartbleed

Heartbleed 是 2014 年上半年的知名漏洞,这个漏洞被发现时,已经存在了超过两年,Heartbleed 漏洞让黑客可以读取到系统内存里原本应该由 OpenSSL 软件所保护的机密资料(SSL 一个并不精确的描述就是,那些 https:// 开头的链接的网站,对自己保护的工具)。

这些受保护的资料可能包含本应加密的网页内容、个人的帐号密码,甚至信用卡交易的相关资料,黑客也可利用这个漏洞监听网络上的通讯内容(例如即时传讯的对话)。

这个漏洞影响了数百万张 SSL 证书,包括你能想到、听说过的几乎所有大型网站,且直到漏洞被公开披露的一个半月以后,在 80 万最热门的启用 TLS 的网站中,仍有 1.5% 尚未修复。Heartbleed 当时最让人惊讶的并不是它的影响,一方面是它的存续时间之久,另一方面暴露了 OpenSSL 这样如此重要的基础设施级协议,居然只有四位核心开发者,且基金会长期得不到足够的捐赠,开发者长期用爱发电。

那一年,今时今日已经转型直播带货的大 V 罗永浩先生发布了锤子科技的第一款手机 Smartisan T1,那场发布会的 100 万元人民币收入全额捐赠给 OpenSSL 基金会,后来陆续又捐了多笔,亦主要来自于发布会门票收入,据公开信息,锤子给 OpenSSL 基金会的捐款合计在 400 万人民币以上。

我算不上是罗永浩的粉丝,但这件事上,respect。

Intel Meltdown

Intel Meltdown,18 年初的知名漏洞,相比 Heartbleed 这样的软件级漏洞,它是一个硬件级漏洞,更为可怕,该缺陷使得低权限的进程无论是否获取特权,均可以获取受高权限保护的内存空间中的资料,漏洞利用是基于时间的旁路攻击。它涉及了英特尔大部分 x86/x86-64 微处理器、部分 IBM POWER 架构处理器以及部分 ARM 架构处理器,说人话就是,几乎整个小型主机及大型主机市场、个人电脑市场等都无一幸免。

另外该缺陷的危险程度之高(无需特权即可访问敏感资料所在的存储器空间),曾一度令信息安全人员及机构怀疑缺陷的真实性,而提前公布这些缺陷还极有可能引发全球性的信息安全灾难,因而这个漏洞是安全人员选择先与处理器厂商及核心客户联系协商备妥修补方案以后,才得到的公布。

目前这个漏洞只是通过了软件实现规避,尽管 Intel 多次强调安全性修正并不会大幅影响处理器的性能,然而微软的测试显示了在安装漏洞安全性修正的 Windows 环境下,2015 年以前生产的 Intel 处理器会有性能下降,在某些测试下降幅甚至达到 30%,而这个漏洞的根本修复方法,只有重新设计处理器的微架构,为此英特尔、IBM 及 ARM 都将新处理器微架构的推出时程大幅延后。

题外话,这里应验了 Alan Kay 在上世纪 70 年代说的一句话:

People who're serious about software should make their own hardware. ——Alan Kay

那些真正在意自己软件的人,会去做自己的硬件。

Alan Kay 也是乔布斯欣赏的人之一,79 年曾经邀请乔布斯参观其就职的施乐实验室(Xerox Palo Alto Research Center),80 年代苹果为世界带来了 Lisa 和它的继任第一代 Macintosh,使 GUI(图形用户界面) 得以在一种真正的产品中出现,而 GUI 便是偷师于那次施乐实验室参观的 Xerox Alto 原型机。

在苹果发布 Lisa 同一年的 11 月,微软正式发布了 Windows 1.0,这是微软第一款图形交互界面的操作系统。从此 MS-DOS 的命令行操作系统开始逐渐终结,Windows 的图形界面王朝开始拉开序幕,微软之所以从命令行界面转向图形界面,正是因为受到了苹果 Lisa 的影响。

Alan Kay 另一句颇有影响力的话是「预见未来最好的方式就是亲手创造未来」,毫无疑问,2000 年代的那个乔布斯的苹果,正是这种哲学的现实应用。

DeFi 保险,证伪有多远?

回看刚才说到的三个点:

- 单点故障且不可修复的,最为可怕

- Heartbleed 漏洞,暴露大量开源项目的安全性和激励不足只能「用爱发电」的问题

- Intel Meltdown 漏洞,更底层的架构也有可能出问题

没看懂?再看一遍。

册那,全有可能?

是的,全有可能。

- Ethereum 网络上的合约一般没有办法软升级,通常只能通过换合约的方法硬升级,而这个操作一般需要用户手动完成,即,不可自动修复

- 所有的 DeFi 保险项目,几乎都是开源项目,激励机制不足是普遍问题(当然也有设计的好的)

- 好消息是大量 DeFi 项目开发者在上一轮已然自由,参与项目开发更着重的是自我实现而不是赚钱,但 anyway,激励的有无,还是很不一样

- DeFi 的底层架构有没有可能出问题?太有可能了。举个栗子,Synthetix 的合约公认是实现的比较好的项目,亦经过了审计,被大量的复用在其他项目上(复用审计过的代码当然比重新写概率上更安全),比如 yearn.finance (YFI) 合约代码里甚至还包含了从 Synthetix 合约里抄(程序员的事情能叫抄么,不重复造轮子而已)来的冗余代码,YFI 以后的各种项目,比如 YFII、YAM、Sushi、FARM 等等,自然也再次对 YFI 代码进行了大量的复用

- 个么,虽然 Synthetix、YFI、YFII 等等合约都是经过了审计的,有没有可能存在一个 Meltdown 这样精妙的漏洞?

- 如果真的存在,因为代码的复用程度极其之高,会不会造成 DeFi 项目的集体暴雷?如果出现这种情况,DeFi 保险如何赔付?

- 或者,保险合约本身有没有可能存在漏洞?

- 又或者,更底层的,Ethereum 网络本身会不会有可以利用的漏洞?

……

目前的 DeFi 保险业态,尤其是 NXM 这类,就像是一个寿险,所有的客户都是 60 岁左右、刚退休的爷叔:

- 第一年赔付有限

- 第二年赔付有限

- 第三年赔付有限

……

直到第 20 年附近,开始超级玛丽(中国男性预期寿命 80 岁左右)。

当然,目前的赔付逻辑还是「保险公司的股东」决定最后赔付与否,或许这种情况真实发生的话,未必会耗干保险资金池。

但到那时,还会有多少人继续相信和支持这个模式?

替代品

目前有的两个模式:分叉、国库模式。

当然也可以选 C,接收损失。

分叉

Ethereum Classic 才是真正的 Ethereum,不解释(手动狗头

这方面文章太多了,自行搜索「The DAO」事件,此处没有必要重复造轮子。

国库模式

MakerDAO 在抵押不足的情况下启动拍卖 MKR 的机制,参考 312 Maker 对用户损失的解决方案。

接受损失

「我已经习惯了损失。」

quote 的某位故人的一句话,一个足够强大的人是可以去习惯他可以接受的损失的,如果保险真的被证伪,社会化损失成为一种常态也是一种选择。

欢迎来到成年人的世界。

参考:

[1] https://www.fehrsam.xyz/blog/crypto-native-insurance-defi

[2] https://www.chainnews.com/articles/495725830191.htm

[3] https://www.chainnews.com/articles/056744546259.htm

[4] https://www.chainnews.com/articles/621984593754.htm

[5] https://www.disruptordaily.com/blockchain-insurance-use-case-nexus-mutual

[6|] https://cointelegraphcn.com/news/defi-insurance

[7] https://www.blocktempo.com/defi-insurance-conceptnexus-mutualopyn/

来源链接:kaiyuan.io